Het wel of niet hebben van voldoende cashflow voor je onderneming is 1 van de grootste zorgen van ondernemers. En terecht. Tekort aan cashflow is 1 van de belangrijkste oorzaken van faillissement.

Dit is DE reden waarom het voorspellen van de cashflow belangrijk is voor je bedrijf, zelfs als je momenteel geen cashflow problemen hebt. Toch kom ik nog vaak tegen dat ondernemers geen cashflow planning maken.

Kenmerkend voor succesvolle ondernemingen is dat zij overtuigd zijn van het belang van goed kredietmanagement. Onderdeel daarvan is het doorlopend werken met cashflow planning.

1 Proactief managen van tekorten en overschotten

Cashflow planning maakt inzichtelijk of, en zo ja wanneer, er tekorten ontstaan waardoor je bijv. lonen, belastingen en crediteuren niet tijdig meer kunt betalen. Door vooraf een cashflow tekort te identificeren heb je tijd om actie te ondernemen om het tekort te overbruggen. Bijvoorbeeld het aanvragen van een lening of strakker debiteurenbeleid.

Hoe gek het ook klinkt: het omgekeerde kan ook een probleem zijn. Een ruime cashpositie is op zich geweldig, maar geld op de bank levert tegenwoordig niets meer op! Cashflow planning maakt inzichtelijk wanneer je overtollig geld (exces cash) verwacht, zodat je hiermee kunt plannen. Bijvoorbeeld voor de investering die nodig is, een nieuw project aannemen of dividend uitkeren.

Cashflow planning vertelt je precies hoeveel cash je veilig kunt investeren of uitkeren.

Cashflow planning geeft je dus vooraf inzicht in de verwachte cashflowpositie bij voor- of tegenspoed, zodat je tijd krijgt te anticiperen.

2 What if scenario planning

Overweeg je nieuw personeel aan te nemen? Wil je investeren? Wat als die grote order wel of niet valt? Cashflow planning is een krachtige tool om de impact van diverse scenario’s op je cashpositie door te rekenen. Daarmee verkrijg je inzicht in de haalbaarheid van diverse scenario’s.

3 Budgetbewaking

Een resultatenprognose geeft richting aan de verwachte resultaten en operationele cashflow, maar geeft geen inzicht in de verwachte cashpositie per week. Cashflow planning, bijgewerkt met de werkelijke resultaten, geeft je de verwachtingen op basis van huidige inzichten. Zo kun je bijvoorbeeld zien of je prognoses moet bijstellen.

4 Seizoenpatroon

Heb je een seizoenbedrijf dan komt het grootste deel van je inkomsten in een korte periode binnen. Vaak moet je dan vooraf flink investeren in voorraden of aanbetalingen aan leveranciers doen.

Dan is een zorgvuldige cashflow planning cruciaal om de slechte periodes te doorstaan.

Een doorlopende cashflow planning laat je zien wanneer het spannend wordt zodat je sneller en effectiever actie kan ondernemen.

5 Verantwoorde privé uitgaven

Meer geld verdienen is waarschijnlijk 1 van de belangrijkste redenen om een eigen bedrijf te starten.

Vaak zie ik dat ondernemers hun privé uitgaven baseren op winstcijfers. Dat kan een gevaarlijke strategie zijn! De resultatenrekening geeft nl. geen inzicht in benodigde investeringen in voorraden en debiteuren, te betalen BTW en te betalen leveranciers. Cashflow planning geeft je inzicht in wat je maximaal aan jezelf kunt uitkeren om nog aan al je verplichtingen te kunnen voldoen en een veilige buffer aan te houden.

6 Scherp op de kosten voor winstoptimalisatie

Cashflow planning geeft je inzicht in je budgetten versus werkelijke inkomsten en uitgaven. Hierdoor kun je zien waar je over- en onderbesteding hebt. Het kan verrassende inzichten bieden waar bezuinigingen kunnen worden gerealiseerd om de winstgevendheid te vergroten.

7 Betaal op tijd en communiceer

Niet tijdig betalen en niet nagekomen afspraken zijn funest voor je reputatie en kunnen invloed hebben op de bereidheid van leveranciers om aan je te willen leveren. Door te voorspellen hoeveel kredietruimte je hebt bij de bank kun je vooraf zien of je je leveranciers op tijd kan betalen of niet.

Kun je niet tijdig betalen, wacht dan niet af maar start zelf de communicatie met je leveranciers.

Doe hierbij geen toezeggingen waarvan je weet dat je ze niet kan nakomen.

8 Zie de impact van slechte betalers en optimaliseer je debiteurenbeheer

De gemiddelde betalingstermijn in het MKB in Nederland is plm. 41 dagen. De meest gebruikte betalingsconditie is 30 dagen. Gemiddeld worden facturen dus plm. 11 dagen te laat betaald.

Doorlopende cashflow planning laat je snel zien welke debiteuren consequent te laat betalen.

Modellering op de betalingsdatum van oude vorderingen laat je de impact van te late betalingen op jouw cashflow zien. Effectief debiteurenbeheer via een vast proces heeft een gegarandeerd positief effect op je cashflow.

Hoe plan jij je cashflow?

- Heb je een vast proces voor doorlopende cashflow planning?

- Test je deze continu door vergelijking met de werkelijke cashflows?

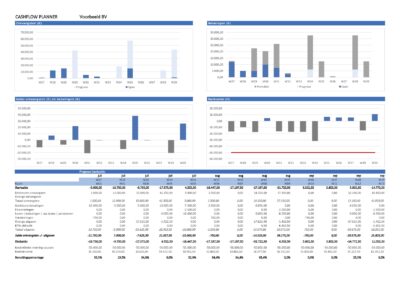

- Wellicht is onze cashflowplanner iets voor jou.

Geïnteresseerd? Stuur een bericht en ik neem contact met je op.

Ook interessant: 7 valkuilen voor je cashflow

Corlin van Oeveren

Ik coach ambitieuze ondernemers die:

- Met hun onderneming tussen 1 en 10 miljoen omzetten

- Serieus werk willen maken van vermogensgroei

- Financiële onafhankelijkheid nastreven bij hun groeistrategie, behalen van gestelde doelen en bereiken van financiële onafhankelijkheid.

Voor deze ondernemers hebben wij een unieke aanpak ontwikkeld voor een volledig ingerichte finance functie die hun onderneming echt verder helpt.

Benieuwd naar mijn aanpak?

Stuur mij dan een bericht, vertel wat over je onderneming en wat jij wil bereiken.